Les SCPI de Sofidy ont su être patientes pour se montrer aujourd’hui offensives à l’investissement. La nouvelle donne politique prolonge l’attentisme sur le marché français, mais une constante demeure : le marché présente des opportunités d’acquisitions très attractives, que nos fonds sont en mesure de saisir. Mobiliser leurs ressources pour les saisir sera une des grandes orientations de nos fonds dans les prochains mois.

Après une inflation galopante, la consécutive flambée rapide et brutale des taux d’intérêt est en voie de normalisation. L’inflation est maintenant maîtrisée et la Banque Centrale Européenne va poursuivre sa politique de baisse des taux, ce qui est favorable au redémarrage des transactions immobilières en Europe (baisse des coûts de financement). Une nuance spécifique à la France cependant : le manque de visibilité politique va prolonger l’attentisme davantage que sur les autres marchés européens. Néanmoins, vos SCPI qui ont pour perspective un horizon de long terme, bénéficient d’un recul salvateur par rapport aux soubresauts du marché français.

Des SCPI patientes puis offensives

Les dix hausses successives de taux d’intérêt menées par les autorités monétaires pour juguler l’inflation entre juillet 2022 et septembre 2023 ont eu un impact négatif sur la valorisation des actifs immobiliers.

Fidèles à leur gestion prudente et maîtrisée, nos SCPI ont préféré initialement observer les évolutions du marché et limiter leurs acquisitions en 2022 et 2023 pour investir ensuite dans de meilleures conditions.

Depuis septembre 2023, elles ont adapté leur activité d’investissement au nouveau cycle immobilier en étant clairement offensives. Elles en ont les moyens grâce à un niveau élevé de trésorerie et à un levier moyen limité à 20 % (pour une dette majoritairement amortissable et à taux fixe). Cela leur permet d’être en position de force dans les négociations face aux vendeurs.

La granularité des portefeuilles est un atout supplémentaire, qui constitue la singularité de nos fonds. En attirant davantage d’acquéreurs, des actifs de taille restreinte se prêtent plus facilement aux cessions génératrices de plus-values potentielles. Cela confère aux SCPI de Sofidy des marges de manœuvre financières supplémentaires.

Ce nouveau cycle immobilier se traduit par une évolution des usages, avec notamment un développement du télétravail qui pèse sur la demande de certains bureaux en périphérie, et des ajustements significatifs de valorisations.

Notons par ailleurs que l’exposition forte de nos SCPI aux actifs de commerces en général a été plutôt favorable et protectrice car les valeurs de ces actifs sont aujourd’hui parmi celles qui ont le mieux résisté.

De plus en plus d’opportunités se font jour

Le marché des transactions immobilières s’est montré plutôt attentiste jusqu’à présent. Les vendeurs ont, en effet, fait preuve d’une certaine résistance pour enregistrer de fortes décotes et ont su gagner du temps en prolongeant leurs financements, ce qui a pesé sur les volumes de transactions. Toutefois, face aux difficultés de liquidité persistantes de certains vendeurs, il est probable que les situations « stressées » vont se multiplier. Nous restons donc convaincus que les opportunités d’acquisition vont s’intensifier.

Nous sommes repartis clairement à l’achat en 2024, avec l’idée que nous entrons dans le bas de cycle, mais de manière ultra sélective et opportuniste. D’autant plus que nous sommes en position d’investir sur l’ensemble de l’Europe de l’Ouest. Notre pipeline d’acquisitions sécurisées en 2024, c’est-à-dire signées, sous promesse ou sous exclusivité, approche ainsi les 600 M€ au 30 juin, ce qui illustre notre conviction et notre capacité à saisir les opportunités du contexte actuel.

La SCPI SOFIDYNAMIC par exemple, lancée il y a quelques mois et particulièrement opportuniste, a une stratégie qui est complètement en ligne avec le momentum de marché. Elle a pris une participation de 5 % dans un actif d’envergure, l’un des plus importants centres commerciaux d’Île-de-France, O’Parinor. Cette opération a donné lieu à un partenariat capitalistique et opérationnel de long terme avec Klépierre, leader européen des centres commerciaux, soulignant la capacité de Sofidy à faire évoluer son expertise pour s’adapter aux enjeux du marché immobilier. Cet actif fait ressortir un taux de rendement immédiat à l’acquisition attractif de plus de 10 %*.

Détenant un fort maillage en France, nos fonds vont renforcer leur proximité avec certains marchés étrangers. Après avoir été parmi les premiers acteurs de la pierre papier à mener des investissements à l’international, les SCPI de Sofidy sont en mesure de s’appuyer sur le réseau de notre actionnaire Tikehau Capital. Elles vont renforcer leurs interventions dans les pays qui présentent des opportunités d’investissement particulièrement attractives : le Royaume-Uni, où les prix se sont sensiblement ajustés, certains pays d’Europe de l’Ouest comme l’Espagne ou le Portugal par exemple, etc.

*La rentabilité immédiate des actifs acquis par la SCPI n’est pas un indicateur fiable des performances futures de la SCPI et n’est pas garantie. Ce taux de rendement exprime le rapport entre les loyers annuels de l’actif à la date d’acquisition, et sa valeur d’acquisition frais inclus. Il peut évoluer après l’acquisition, et ne doit pas être confondu avec le taux de distribution.

Une sélectivité qui demeure forte

Même si vos SCPI sont en bonne position pour mener des acquisitions, la discipline reste de mise dans un environnement encore instable.

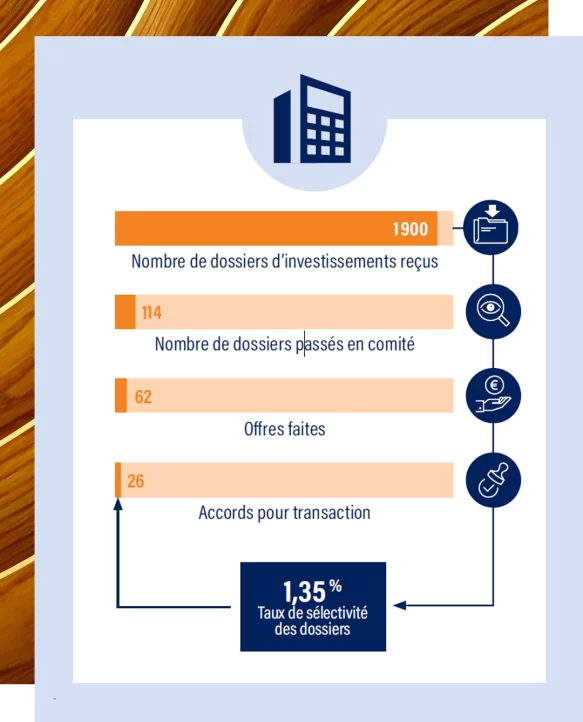

Fortes de leur expérience des cycles précédents, nos équipes misent toujours sur une grande sélectivité des actifs pour pérenniser leurs revenus futurs. Ainsi, sur plus de 1 900 dossiers d’acquisition reçus depuis le début de l’année, seuls 114 ont été présentés en Comité d’Investissements, 62 offres ont été émises pour au final 26 dossiers sécurisés !

Les avis d’experts externes sont également plus régulièrement sollicités en amont des acquisitions pour valider la décote de nos offres.

La centralité des emplacements et la granularité des portefeuilles constituent des valeurs cardinales, qui sous-tendent la stratégie d’investissement des SCPI de Sofidy. La sécurité des flux locatifs sur le long terme et leur potentiel de croissance fait également partie de nos critères déterminants d’investissement. L’acquisition en plein cœur de la ville de Toulouse, place du Capitole, d’un ensemble de commerces sur trois niveaux, pour notre véhicule phare, la SCPI Immorente, reflète particulièrement cette exigence : cette opération a affiché un rendement immédiat de 6,6 %* tout en présentant des niveaux de loyers permettant d’envisager un potentiel de progression à long terme.

Investies sur le temps long, vos SCPI sont en pleine capacité d’évaluer sereinement les différents cycles immobiliers. Savoir temporiser à contre-courant du marché est parfois difficile mais nécessaire. Nous avons désormais la conviction que le contexte actuel marque un nouveau cycle propice aux investissements. Le mot d’ordre désormais pour nos fonds : en avant pour saisir les opportunités qui construisent la performance de demain.

Retrouvez toutes nos acquisitions immobilières

Retrouvez nos plus belles opérations d’acquisitions en un seul endroit.

Retrouvez les autres articles de la newsletter :

Les SCPI Sofidy profitent de la crise !

Après la hausse brutale et rapide des taux d’intérêt, qui a suivi la poussée inflationniste post crise sanitaire, un retour à la normale a été peu à peu initié par les banques centrales. Si la crise politique actuelle pourrait freiner ce retour à la normale en France, il n’en demeure pas moins que le contexte offre des opportunités d’acquisition très attrayantes.

Quel épargnant êtes-vous ? Plutôt prudent ou audacieux ?

Sofidy vous propose aujourd’hui deux SCPI aux stratégies d’investissement différentes et aux profils de risques distincts. Quelle SCPI choisir selon votre aversion ou votre appétence au risque ?

Dans ce match, découvrez les caractéristiques de nos SCPI Sofiboutique et Sofidynamic.

Nos équipes sont à votre disposition pour répondre à toutes vos questions et vous accompagner dans votre projet d’épargne.

Les informations disponibles et contenus dans cette vidéo ont un caractère purement informatif. Elles ne constituent donc en aucun cas ni une sollicitation de vente, ni une recommandation d’achat.

Tout investissement dépend de la situation personnelle, de l’horizon d’investissement et du souhait du client de prendre les risques spécifiques à un investissement immobilier. Certains fonds présentés peuvent également faire l’objet de restrictions de commercialisation qui dépendent de la situation spécifique du souscripteur.

Les parts de SCPI sont des supports de placement à long terme et doivent être acquises dans une optique de diversification de votre patrimoine. La durée de placement minimale recommandée est généralement de 8 ans. Comme tout investissement, l’immobilier présente des risques : absence de rendement ou perte de valeur, qui peuvent toutefois être atténues, sans garantie, par la diversification immobilière ou locative du portefeuille du fonds. Ces fonds ne bénéficient d’aucune garantie ou protection de capital et présentent un risque de perte en capital, un risque de liquidité et un risque de durabilité. Le détail des risques est décrit dans le Document d’Informations Clés (DIC) et la note d’information de chaque SCPI.

Ceci est une communication publicitaire. Veuillez vous référer au Document d’Informations Clés et à la Note d’information avant de prendre toute décision d’investissement.