Préparer sa retraite avec les SCPI : un outil efficace ?

La retraite est une période de la vie propice à la réalisation de projets personnels, d’activités culturelles, de voyages. Cependant, les revenus de la plupart des retraités (pour ne pas dire tous) baissent inéluctablement au moment de la retraite. En France, il y a de moins en moins d’actifs pour financer plus de retraités et il est devenu indispensable d’anticiper le financement de sa future retraite.

À l’heure où la question du financement des retraites suscite de nombreuses questions et incertitudes, la SCPI (société civile de placement immobilier) semble apparaître comme un outil pertinent, qui peut offrir des revenus complémentaires le moment venu et ceci avec un effort d’épargne mesuré.

Lorsqu’elles sont gérées par une société de gestion à l’expertise éprouvée comme Sofidy, les SCPI, qui investissent généralement dans plusieurs types d’actifs immobiliers (commerces, bureaux, hôtels, logistique, logements, …) permettent aux épargnants d’envisager plus sereinement la retraite.

Attention, il est important de rappeler que l’immobilier n’est pas un placement garanti, et comporte des risques (notamment risque de perte en capital et risque de liquidité) comme tout autre investissement.

S’assurer d’un complément de revenu pour sa retraite avec les SCPI : comment faire ?

Lorsqu’on mise sur un complément de revenus pour sa retraite, il n’est pas raisonnable de recourir à des placements excessivement risqués. La SCPI fait partie de ces fonds qui investissent dans des actifs tangibles et compréhensibles. La SCPI rassemble un portefeuille d’immobilier diversifié et composé de plusieurs types d’actifs loués à de multiples locataires pour mutualiser le risque et permettre à la SCPI d’afficher un couple rendement/risque attractif dans le panorama des produits d’épargne.

Par ailleurs, même si la SCPI a démontré sa résilience sur le long terme, il ne faut pas oublier que les performances passées ne préjugent pas des performances futures. Sofidy propose ce type de placement depuis 35 ans et ses performances sont demeurées stables durant les grandes crises passées, et ce même pendant la crise sanitaire de la Covid19.

Compte tenu de sa composition en immobilier, la SCPI est donc un placement particulièrement adapté à un horizon d’épargne long pour préparer sa retraite.

L’investisseur perçoit des revenus complémentaires non garantis 1, sans contrainte de gestion, en déléguant intégralement la gestion des actifs immobiliers à la société de gestion en contrepartie d’une commission facturée directement à la SCPI.

1Les performances passées ne préjugent pas des performances futures. Comme tout investissement l’immobilier comporte des risques (risque de perte en capital, risque de liquidité). Faites-vous conseiller par un professionnel de la gestion de patrimoine.

SCPI, un placement simple et accessible pour préparer sa retraite

Avec ses multiples possibilités d’investissement, la SCPI est un placement accessible et adapté à divers profils d’investisseurs. Plusieurs solutions s’offrent aux revenus les plus faibles comme les plus élevés pour souscrire à des SCPI pour sa retraite. La formule des versements programmés, en permettant au souscripteur de choisir le nombre de parts qu’il souhaite acquérir et la périodicité (tous les mois, trimestres ou semestres) permet même aux investisseurs avec une capacité d’épargne limitée de se constituer petit à petit et à son rythme, un patrimoine immobilier dans le temps.

Préparer sa retraite à son rythme avec les SCPI

La possibilité de recourir au crédit et de bénéficier de l’effet de levier2 (même s’il peut accroître le risque de l’investissement) permet aussi à l’investisseur de se constituer au fur et à mesure une épargne malgré une faible mise de départ. Les parts de SCPI peuvent être logées dans un contrat d’assurance vie, ce qui est particulièrement intéressant sur le plan fiscal. Acquérir des parts de SCPI ayant investi hors de France permet également de bénéficier d’une fiscalité avantageuse.

2L’endettement présente un caractère risqué. En cas de souscription des parts à crédit, et en cas de retrait anticipé des parts, le produit de la cession des parts pourrait se révéler être insuffisant pour rembourser l’endettement.

Un levier intéressant pour appréhender sa fiscalité

Autre solution fiscalement avantageuse pour les épargnants n’ayant pas besoin de revenus immédiats : recourir au démembrement temporaire de propriété pour récupérer, à l’issue de la période de démembrement, des revenus complémentaires servant à financer leur retraite.

Découvrez nos cas pratiques

Épargner en douceur pour deux profils d’épargnants

A savoir : La fiscalité varie en fonction de la situation de chacun et doit donc être examinée au cas par cas par un professionnel en gestion de patrimoine.

Je ne dispose pas de capital mais peux épargner chaque mois 200€

J’achète des parts de SCPI à crédit sur 25 ans, sans apport personnel.

Pour préparer votre retraite, l’acquisition de parts de SCPI peut également se faire à crédit, avec, par exemple, des versements mensuels. Cette solution de SCPI à crédit vous permettant d’étaler dans le temps votre effort d’épargne.

Dans un contexte de taux bas et de rendements moyen attractifs des SCPI, cette solution peut être particulièrement intéressante pour l’investisseur. Vous bénéficiez alors d’un effet de levier limitant votre effort d’épargne, le taux d’emprunt étant atténué par le rendement du placement.

Dans cet exemple, au terme de l’opération j’ai 55 ans. Le capital que j’ai constitué me génère 400 € de revenus mensuels complémentaires (avant impôts).

Comme j’ai encore 9 ans devant moi avant de partir en retraite, je peux utiliser ces 400 € de revenus complémentaires pour continuer à développer mon patrimoine.

UN CRÉDIT VOUS ENGAGE ET DOIT ÊTRE REMBOURSÉ. VÉRIFIEZ VOS CAPACITÉS DE REMBOURSEMENT AVANT DE VOUS ENGAGER

Je dispose d’un capital pour préparer ma retraite avec les SCPI

J’achète des parts de SCPI en démembrement sans impacter ma fiscalité.

Un autre mécanisme peut être particulièrement adapté à la perspective de la retraite : l’achat de SCPI en nue-propriété. Vous dissociez ainsi la propriété d’un bien (nue-propriété) des revenus générés par ce bien (usufruit) pendant une durée limitée. Celle-ci varie généralement entre 5 et 15 ans.

En achetant des SCPI en nue-propriété, vous ne percevez pas de revenus réguliers et, en contrepartie, vous bénéficiez d’une décote sur le prix d’achat des parts.

À l’issue de la durée du démembrement, vous récupérez l’usufruit de la part. Si vous achetez une SCPI pour préparer votre départ en retraite, en tant qu’acquéreur en nue-propriété, vous disposerez, in fine, de la pleine propriété de vos parts lorsque vous serez à la retraite. La baisse de vos revenus sera compensée par ces nouvelles entrées locatives et vous préparez ainsi une pérennité des revenus à la retraite.

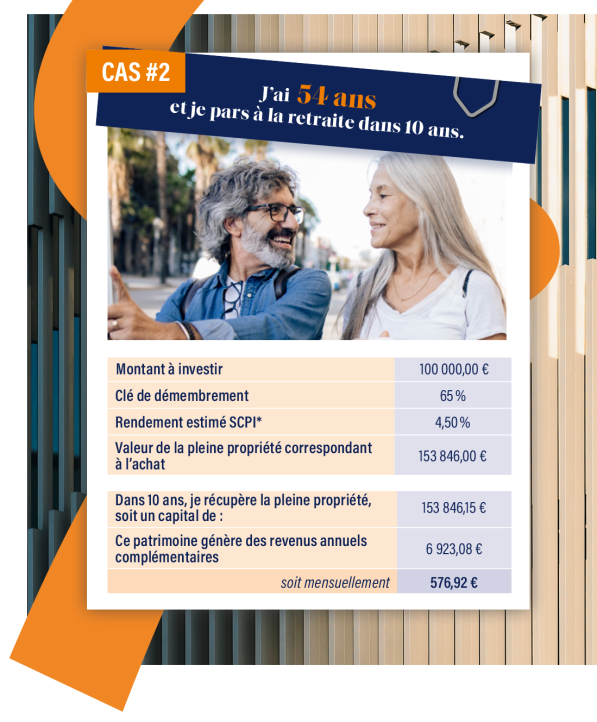

Je dispose d’un capital que je peux investir et ne souhaite pas percevoir de revenus complémentaires maintenant mais uniquement au moment de mon départ en retraite car je suis déjà fortement fiscalisé. Je vais acheter la nue-propriété de parts de SCPI dans le cadre d’un démembrement temporaire de 10 ans.

Vous aider à bâtir une épargne qui réponde à vos besoins à long terme est notre priorité. Aussi nous prendrons toujours le temps d’étudier votre situation de manière extrêmement précise afin de vous proposer la meilleure solution.

Comment sont calculés ces simulations ?

Cette simulation d’achat de SCPI pour préparer sa retraire est non contractuelle et repose sur les hypothèses suivantes :

- Commission de souscription de 10 % HT.

- Sur la base d’une revalorisation moyenne annuelle de la part de 1 %.

- Taux annuel moyen de distribution des dividendes de 4,5 %. Ce taux de distribution est retenu pour le calcul sur toute la période. Le taux de distribution est la division du dividende brut, avant prélèvement libératoire et autre fiscalité payée par le fonds pour le compte de l’associé, versé au titre de l’année n (y compris les acomptes exceptionnels et quote-part de plus-values distribuées) par le prix de souscription au 1er janvier de l’année n pour les SCPI à capital variable, et par le prix de part acquéreur moyen de l’année n-1 pour les SCPI à capital fixe.

- Cette simulation ne tient pas compte des délais de jouissance éventuels

- Résultats hors fiscalité et hors frais d’intermédiation.

- La société de gestion ne saurait être tenue responsable d’une évolution défavorable d’une des hypothèses.

Prendre des risques pourquoi pas, mais bien les connaitre c’est mieux !

Ces simulations sont réalisées à titre d’exemple et ne sont pas contractuelles. Les taux d’emprunts bancaires changent régulièrement et diffèrent en fonction de la situation personnelle et financière de chacun. Les résultats de ces simulations ne constituent en rien un conseil au lecteur, ni une recommandation d’investissement. Elles ne constituent pas une prévision future de la performance d’un investissement. Elles ont pour objectif d’illustrer le résultat théorique d’un investissement sur la durée de placement sélectionnée selon les hypothèses affichées. Les SCPI comportent des risques, dont celui de perte en capital et leur performance peuvent varier à la hausse ou à la baisse. Il en va de même du résultat de cette simulation.

Avant toute décision d’investissement, il est fortement recommandé de se rapprocher de son conseiller habituel.

L’obtention d’un financement pour la souscription à crédit n’est pas garantie et dépend notamment de la situation financière, personnelle, fiscale et des garanties que peut offrir le souscripteur. Un crédit engage le souscripteur et doit être remboursé. Le souscripteur doit vérifier ses capacités de remboursement avant de s’engager. Le souscripteur ne doit pas tenir compte exclusivement des revenus potentiels provenant de la SCPI, compte tenu de leur caractère aléatoire, pour faire face à ses échéances de remboursement. En cas de baisse de la valeur des parts lors de la revente, le souscripteur devra payer la différence. En cas de défaillance au remboursement du prêt consenti, les parts de la SCPI pourraient devoir être vendues, pouvant entraîner une perte de capital. Par ailleurs, les coûts du crédit, de l’assurance et les frais d’intermédiation ne sont pas pris en compte dans cette simulation.

Communication publicitaire. Ce document est communiqué à titre d’information. Il ne constitue donc en aucun cas une sollicitation de vente ou une proposition d’achat. Les parts de SCPI sont des supports de placement à long terme et doivent être acquises dans une optique de diversification de votre patrimoine. La durée de placement minimale recommandée est généralement de 8 ans. Comme tout investissement, l’immobilier présente des risques : absence de rendement ou perte de valeur due à la variation des marchés immobiliers, risque de perte en capital (ce risque est lié à l’absence de garantie de remboursement du capital initialement investi. Le capital investi dans la SCPI n’est ni garanti ni protégé), risque de non-liquidité, qui peuvent toutefois être atténués, sans garantie, par la diversification immobilière ou locative du portefeuille du fonds. Le détail des risques est décrit dans le Document d’informations clés (DIC) et la Note d’information propre à chaque SCPI.