Le segment des foncières en zone euro a corrigé de 6,7 % en juin sous l’effet de l’apparition d’un risque pays en France (22,3 % de l’indice est constitué d’actifs en France, estimation Sofidy et rapports sociétés). Votre fonds a enregistré pour sa part une correction plus limitée de 5 % (part P) grâce à son exposition moindre à la France (17,2 %), surtout concentrée sur le commerce. Pour autant, au 9 juillet, la performance de votre fonds demeure positive depuis le début de l’année (+1,5 %, part P), surperforme son indice de 4,4 % (part P), et affiche une hausse de 19 % (part P) sur un an.

Les conditions d’un rebond fort des foncières nous paraissent réunies :

- Accentuation de la perspective de baisse des taux directeurs par les banques centrales dans un environnement marqué par la multiplication de signaux de ralentissement Outre-Atlantique. Cette perspective devrait favoriser une baisse des taux courts et entraîner un début d’arbitrage des placements qui les utilisent (fonds monétaires, fonds datés, produits structurés à capital garanti…) vers des produits plus longs, mouvement dont les foncières cotées pourraient tirer parti compte tenu d’un rendement brut moyen du dividende en zone euro de 5,8 % (estimation 2024, source Kempen).

- Recul des valeurs d’actifs proche de son terme après la baisse sensible enregistrée depuis mi 2022.

- « Ceinture de sécurité » des décotes sur ANR (25 % en moyenne pour les foncières en zone euro, estimation Kempen 2024e).

Nous constatons la multiplication de signaux « faibles » positifs qui finiront par prendre la lumière au-delà du bruit des incertitudes politiques et se traduiront selon nous par une réévaluation boursière du secteur :

- Stabilisation du marché de l’investissement au Q2 2024 et apparition de transactions impliquant des vendeurs non « distressed » (cession par GIC du centre commercial ROMAEST), et/ou à des niveaux de valorisation proches des ANR (cession d’un petit portefeuille résidentiel à Leipzig à une valorisation voisine de l’ANR par TAG Immobilien, transaction sur un centre Prime à Palerme en ligne avec la valorisation des actifs commerciaux d’Eurocommercial Properties).

- Large ouverture des financements qui émousse l’image d’un mur de la dette à venir (émission obligataire par Aroundtown, acteur pourtant controversé sur la qualité de son bilan, d’une obligation à cinq ans sursouscrite 7 fois, signature d’une dette bancaire tirée « corporate » de 500 M€ à cinq ans par CTP démontrant l’appétit bancaire pour la classe d’actif).

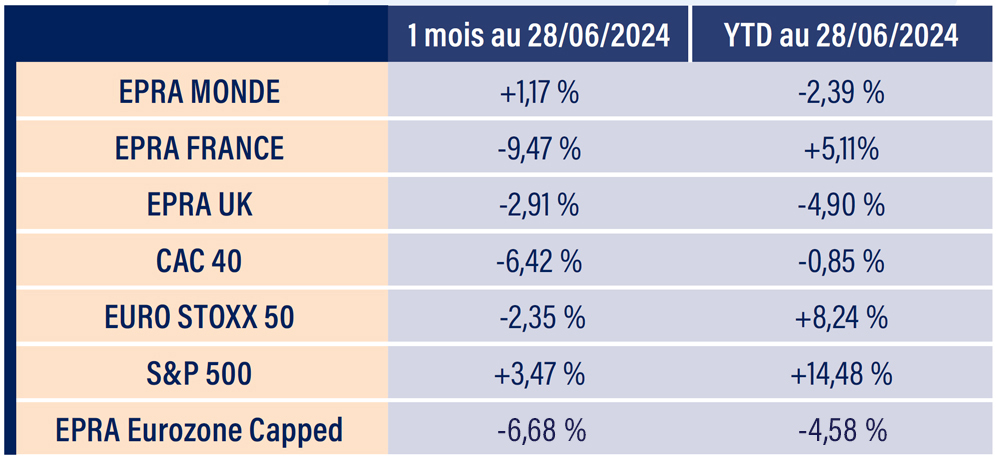

Les indices immobiliers en bourse

Source : Sofidy/Bloomberg

1. Indices nus – 2. Dividendes nets réinvestis.

*Les performances passées ne préjugent pas des performances futures.

Achevé de rédiger le 10 juillet 2024.

Laurent SAINT AUBIN, Directeur de la Gestion Actions & Serge DEMIRDJIAN, Co-Gérant de Sofidy Sélection 1

Le point marché partout avec vous

Je téléchargeCe document est produit par Sofidy à titre purement informatif. Les analyses et les opinions mentionnées dans le présent document représentent le point de vue de l’auteur, à la date indiquée et sont susceptibles de changer. Il ne constitue en rien une proposition de vente ou une sollicitation d’achat, d’investissement ou d’arbitrage. La responsabilité de Sofidy ne saurait être engagée par une prise de décision sur la base des informations contenues dans ce document. Les performances passées ne préjugent pas des performances futures. Tout investissement comporte des risques spécifiques. Le produit présente un risque de perte en capital. Tout investisseur potentiel doit se rapprocher de son prestataire ou conseiller, afin de se forger sa propre opinion sur les risques inhérents à chaque investissement indépendamment de Sofidy et sur leur adéquation avec sa situation patrimoniale et personnelle. Ceci est une communication publicitaire. Veuillez vous référer au prospectus de l’OPCVM et au document d’informations clés pour l’investisseur avant de prendre toute décision finale d’investissement.