Les craintes d’un ralentissement des financements accordés à l’immobilier commercial ont conduit à un recul de -14,2 % de l’indice des foncières cotées en zone euro en mars (faisant plus que gommer sa progression depuis le début de l’année) et à une sous performance marquée par rapport aux indices généralistes (baisse de -0,3 % du Stoxx 600 sur la même période). Votre fonds qui a baissé de -11,1 %* sur le mois, a mieux résisté grâce à sa poche de liquidités (13 % de l’actif) et à sa sous pondération massive en Vonovia, la plus grosse foncière européenne présente sur le secteur du résidentiel qui a pâti de son niveau d’endettement et de la faible liquidité actuelle de son marché sous-jacent.

Les difficultés de certaines banques régionales américaines et du Crédit Suisse nées de politiques de gestion spécifiques peu optimales ont conduit, sous l’égide des autorités publiques, à leur reprise par des acteurs plus forts.

Le marché en a conclu rapidement que les secteurs les plus capitalistiques, dont l’immobilier, risquaient de ne plus obtenir de financements et du coup de devoir se recapitaliser en vendant des immeubles à tout prix et/ou en lançant des augmentations de capital en urgence.

La mise en avant de ce scénario a d’ailleurs permis à Blackstone de lever sur les derniers mois cinquante milliards de USD sur plusieurs fonds d’immobilier physique opportunistes en attente d’investissement !

Nous ne nous inscrivons pas dans l’optique d’une disparition de la liquidité bancaire : le financement de l’immobilier commercial ne représente que 7 % de l’encours de prêts des banques européennes (source EBA), et notre stratégie d’investissement privilégie à la fois la qualité des bilans et la détention par les foncières dans lesquelles nous investissons d’actifs rares où la hausse des loyers permise par l’indexation peut être soutenue.

Sur ce type d’acteurs, sans échéance de dette non couverte à court terme, nous n’attendons pas de risque de défaut.

De plus, le niveau des valorisations des foncières cotées en zone euro constitue à nos yeux un support : avec 37 % de décote (source Kempen) sur les derniers Actifs Nets Réévalués (soit une baisse induite de 24 % des actifs immobiliers compte tenu de l’effet de levier), 5,4 % de rendement implicite des actifs détenus, des multiples de résultat (P/CF) qui ressortent à 13,3X (vs une moyenne sur dix ans de 19X, source Kepler Cheuvreux), on retrouve les niveaux observés en 2008 au moment de la faillite de Lehmann Brothers.

Notons en outre le rendement sur dividende élevé des certaines foncières solides (en brut de prélèvements, Klepierre : 8,4%, Covivio : 7%, Gecina et Aedifica : 5,5%, source sociétés et Bloomberg).

Enfin, la baisse de l’inflation et la dégradation du marché du travail vont permettre d’ici à la fin de l’année une détente des taux longs qui entraînera, en toute logique, un rebond rapide d’un secteur plus dépendant à l’évolution des taux qu’à la conjoncture.

————————————————————

Achevé de rédiger le 13 avril 2023

Laurent SAINT AUBIN, Directeur de la Gestion Actions & Serge DEMIRDJIAN, Co-Gérant de Sofidy Sélection 1

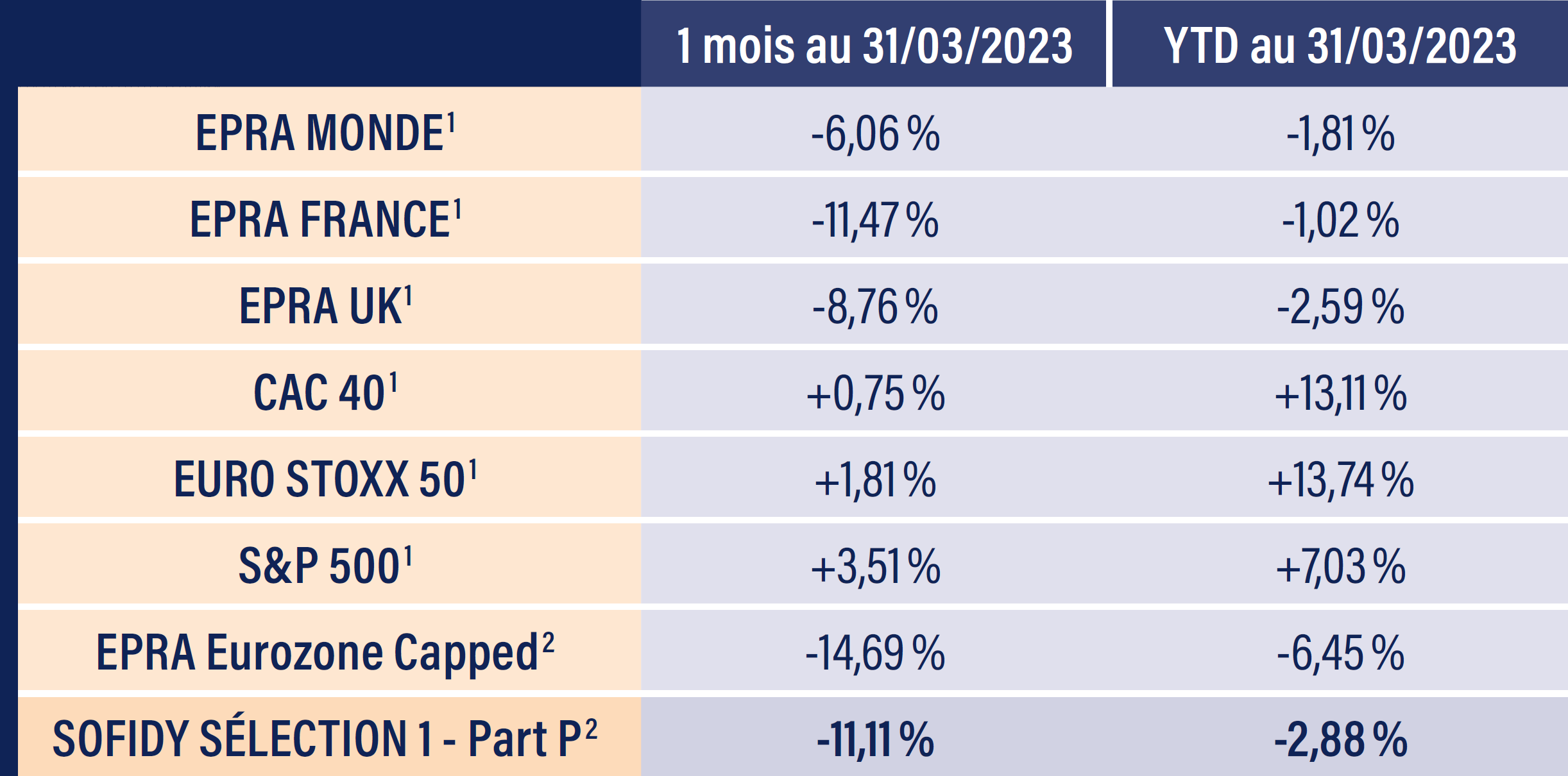

Les indices immobiliers en bourse

Source : Sofidy/Bloomberg

1. Indices nus – 2. Dividendes nets réinvestis.

*Les performances passées ne préjugent pas des performances futures.

Ce document est produit par Sofidy à titre purement informatif. Les analyses et les opinions mentionnées dans le présent document représentent le point de vue de l’auteur, à la date indiquée et sont susceptibles de changer. Il ne constitue en rien une proposition de vente ou une sollicitation d’achat, d’investissement ou d’arbitrage. La responsabilité de Sofidy ne saurait être engagée par une prise de décision sur la base des informations contenues dans ce document. Les performances passées ne préjugent pas des performances futures. Tout investissement comporte des risques spécifiques. Le produit présente un risque de perte en capital. Tout investisseur potentiel doit se rapprocher de son prestataire ou conseiller, afin de se forger sa propre opinion sur les risques inhérents à chaque investissement indépendamment de Sofidy et sur leur adéquation avec sa situation patrimoniale et personnelle. Ceci est une communication publicitaire. Veuillez vous référer au prospectus de l’OPCVM et au document d’informations clés pour l’investisseur avant de prendre toute décision finale d’investissement.

À propos de Sofidy

Depuis 1987, SOFIDY conçoit et développe des produits d’investissement et d’épargne (SCPI, OPCI, SCI, SIIC, OPCVM Immobilier, Fonds dédiés) orientés principalement vers l’immobilier de commerces, et de bureaux. Avec 8,6 milliards d'euros d'encours immobiliers sous gestion (total des actifs bruts réévalués des fonds gérés) au 31/12/2023, Sofidy gère pour le compte de plus de 60 000 épargnants, et un grand nombre d'institutionnels, un patrimoine immobilier constitué d'environ 5 100 actifs immobiliers. Sofidy est une filiale de Tikehau Capital.À propos de Sofidy Sélection 1

Lancé par la société de gestion de portefeuille Sofidy, reconnue pour la qualité de ses SCPI, le FCP SOFIDY SÉLECTION 1 vise à déceler dans un univers de sociétés foncières cotées exerçant leur activité en Europe continentale, les acteurs capables d’offrir une performance financière durable et croissante. L’objectif du fonds est de surperformer son indice de référence (le FTSE EPRA NAREIT Euro Zone Capped) dividendes nets réinvestis, après déduction des frais de gestion, sur un horizon de placement recommandé supérieur à 5 ans.