- Conformément à nos anticipations, le 1er semestre 2024 a vu la Banque Centrale Européenne acter une première baisse de son principal taux directeur (-25 points de base le 6 juin dernier, d’autres baisses de taux sont anticipées d’ici la fin de l’année), après 10 hausses de taux successives entre juillet 2022 et septembre 2023. L’inflation est maîtrisée et l’inversion de la politique monétaire marque une forme d’atterrissage pour les valorisations immobilières, qui s’était déjà traduite dans les cours des foncières cotées depuis fin 2023. Même si les volumes de transaction restent faibles, les conditions d’une reprise de l’activité sur les marchés immobiliers reviennent progressivement.

- Au sein des portefeuilles gérés par Sofidy, si certains actifs de bureaux (franciliens, allemands…) ont subi quelques ajustements de valeur complémentaires, la plupart des actifs détenus en portefeuille voient leur valeur se stabiliser voire augmenter notamment pour des actifs de commerce ou d’hôtellerie. Les travaux de valorisation conduits à mi-année avec les experts externes sur l’ensemble de nos fonds immobiliers traduisent une progression de +0,31% de la valeur des patrimoines immobiliers à périmètre constant au titre du 1er semestre 2024. Cette bonne résilience des valeurs valide la force d’un modèle construit notamment sur une grande discipline à l’acquisition, une forte granularité des patrimoines et une exposition aux actifs de commerces supérieure à la moyenne du secteur.

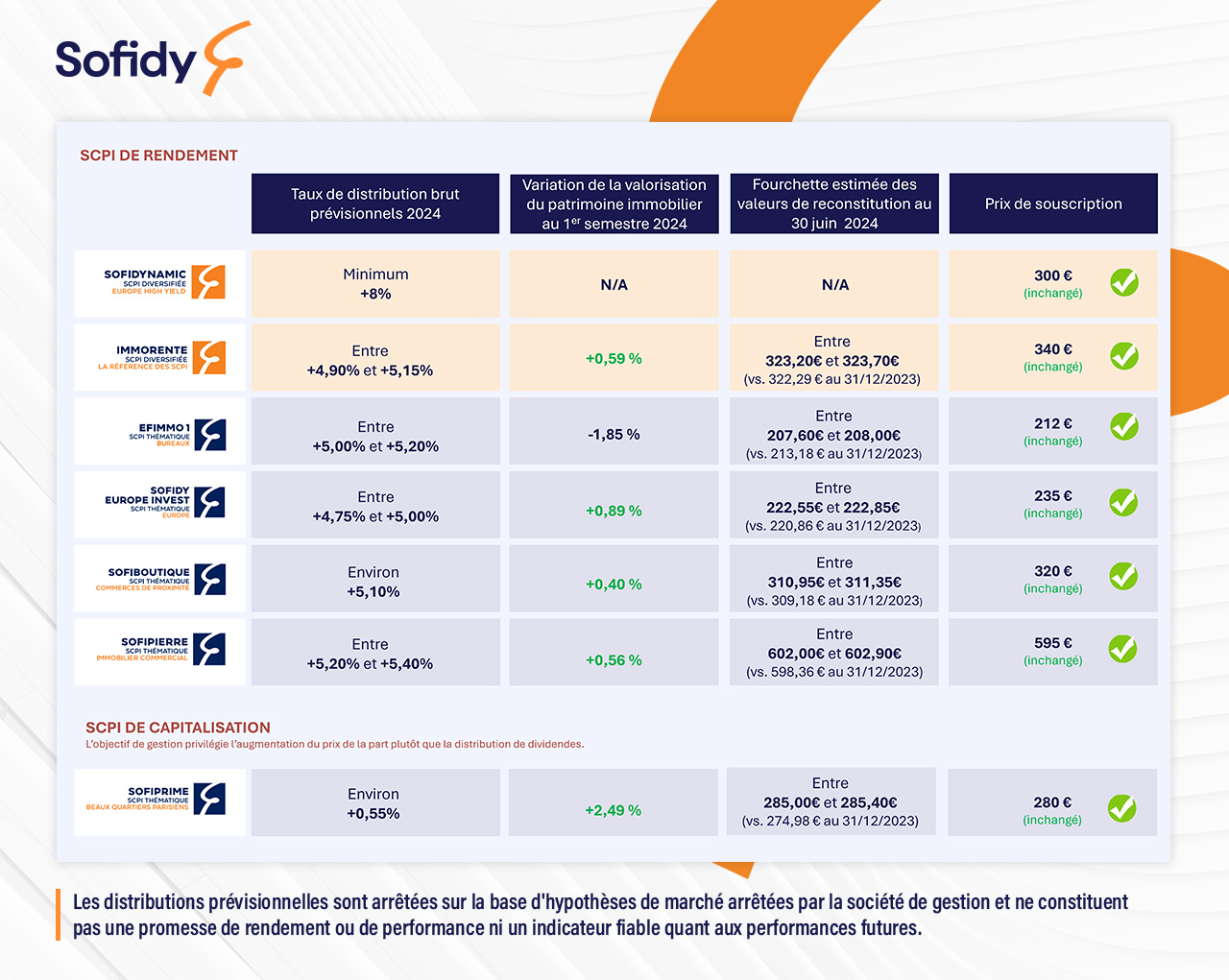

- Sur la base de ces éléments, nous partageons ci-dessous les variations des valorisations des patrimoines immobiliers au 1er semestre 2024 par SCPI, ainsi que les fourchettes des valeurs de reconstitution estimées au 30 juin 2024. Les valeurs de reconstitution définitives au sein de ces fourchettes sont en cours de contrôle et vous seront confirmées après l’été.

- Dans ce contexte, la Société de Gestion a poursuivi le déploiement de ses capitaux de manière très sélective en tirant parti du point d’entrée offert par ce nouveau cycle immobilier grâce au niveau important de trésorerie embarquée dans ses véhicules immobiliers. Les acquisitions signées depuis le début de l’année atteignent 274 M€ au 30 juin (auxquels il convient d’ajouter à ce jour 323 M€ supplémentaires sécurisés), ce qui illustre notre conviction et notre capacité à saisir les opportunités du contexte actuel. Les acquisitions réalisées génèrent un solide rendement immédiat de +9,80% en moyenne. Ainsi, sur près de 1 900 dossiers d’acquisitions étudiés, les offres acceptées ont porté sur 26 actifs, soit un taux de sélectivité de 1,35 %.

- Les SCPI gérées par SOFIDY ont en particulier réalisé de bonnes performances opérationnelles au cours du 1er semestre 2024. À titre d’illustration, leur bonne dynamique locative s’est traduite par près de 126 relocations et renouvellements de baux depuis le début de l’année et un taux d’occupation financier global élevé de plus de 92% en moyenne sur le premier semestre. Dans le même temps, la société de gestion a réalisé des cessions pour 43,7 M€, et sécurisé 40,6 M€ de cessions supplémentaires. Les ventes signées sont globalement génératrices de plus-values et se sont réalisées en moyenne à +6,9% au-dessus des valeurs d’expertises du 31/12/2023.

- Grâce à leurs bonnes performances opérationnelles, nos SCPI publient des fourchettes de taux de distribution bruts prévisionnels 2024 conformes voire supérieures à celles annoncées précédemment comprises entre 4.75%* et 8%** minimum.

Tableau récapitulatif des valorisations par fonds

Qu'est-ce qu'une SCPI ?

Je découvreDécouvrez notre gamme de solutions d'épargne

J'accède à la gammeVous avez un projet ?

Je prends rendez-vous*Ce pourcentage exprime le rapport entre les loyers perçus, et le coût d’acquisition de l’actif (frais d’acquisition et droits de mutation inclus). Le rendement AEM (Acte en main) des actifs acquis par la SCPI n’est pas garanti et n’est pas un indicateur fiable des performances futures de la SCPI.

**Les distributions prévisionnelles sont arrêtées sur la base d’hypothèses de marché arrêtées par la société de gestion et ne constituent pas une promesse de rendement ou de performance ni un indicateur fiable quant aux performances futures.

Ce document est communiqué à titre d’information. Il ne constitue donc en aucun cas une sollicitation de vente ou une proposition d’achat. Les parts de SCPI sont des supports de placement à long terme et doivent être acquises dans une optique de diversification de votre patrimoine. La durée de placement minimale recommandée est généralement de 8 ans. Comme tout investissement, l’immobilier présente des risques : absence de rendement ou perte de valeur, qui peuvent toutefois être atténués, sans garantie, par la diversification immobilière ou locative du portefeuille du fonds. Ces fonds ne bénéficient d’aucune garantie ou protection de capital et présentent notamment un risque de perte en capital, un risque de liquidité et un risque de durabilité. Les performances futures peuvent être soumises à l’impôt, lequel dépend de la situation personnelle de chaque investisseur et est susceptible de changer à l’avenir. Le détail des risques est décrit dans le Document d’informations clés (DIC) et la Note d’information de la SCPI. Les performances passées ne préjugent pas des performances futures.